Vervallen V&A 14-005 Inbouw AOW-uitkering bij lager dan fiscaal maximaal opbouwpercentage d.d. 110119

Publicatiedatum 11-01-2019

Vervallen

Deze versie van het V&A is vervangen door V&A 14-005 d.d. 1 januari 2020.

Inleiding

Artikel 18a, zevende lid, van de Wet op de loonbelasting 1964 (Wet LB) bepaalt dat voor het toetsen van de fiscale pensioenmaxima voor elk meetellend dienstjaar rekening gehouden moet worden met een evenredig deel van de AOW-uitkering voor een gehuwde. Indien de pensioenopbouw plaatsvindt op basis van een lager dan fiscaal maximaal pensioenopbouwpercentage, kan de in te bouwen AOW-uitkering naar evenredigheid worden verlaagd.

Daarnaast bieden artikel 18a, zevende lid, Wet LB en artikel 10aa van het Uitvoeringsbesluit loonbelasting 1965 (UBLB) de mogelijkheid om voor de pensioenopbouw uit te gaan van een extra verlaagde AOW-inbouw in combinatie met een lager pensioenopbouwpercentage. De mogelijke combinaties van extra verlaagde AOW-inbouw en verlaagde pensioenopbouwpercentages zijn expliciet en limitatief opgesomd in artikel 10aa UBLB. Voor de toepassing van voornoemd artikel dient de gehele pensioenopbouw van de werknemer te voldoen aan één van de combinaties van artikel 10aa UBLB. Indien (een deel van) de pensioenopbouw van de werknemer niet past binnen de voorwaarden van artikel 10aa UBLB, is de extra verlaagde AOW-inbouw van artikel 10aa UBLB niet van toepassing voor de pensioenopbouw van die werknemer (zie Vraag & Antwoord 05-024).

Vraag

Wat is het bedrag van de in te bouwen AOW-uitkering indien:

- Voor de pensioenopbouw wordt uitgegaan van een lager dan fiscaal maximaal pensioenopbouwpercentage waarbij niet wordt voldaan aan de voorwaarden van artikel 10aa UBLB?

- Voor een deel van de pensioenopbouw wordt uitgegaan van een verlaagde AOW-inbouw in combinatie met een verlaagd pensioenopbouwpercentage, terwijl voor een ander deel van de pensioenopbouw een hoger opbouwpercentage wordt gehanteerd?

Antwoord

In artikel 18a, zevende lid, Wet LB is bepaald dat voor het toetsen van de fiscale pensioenmaxima voor elk meetellend dienstjaar rekening gehouden moet worden met een evenredig deel van de AOW-uitkering voor een gehuwde. Het bedrag van de jaarlijkse AOW-inbouw moet zodanig worden vastgesteld dat de volledige AOW-uitkering wordt ingebouwd in de opbouwperiode van het volledige ouderdomspensioen (vanaf 1 januari 2015 75% van het gemiddeld genoten loon). Het bedrag van de jaarlijkse AOW-inbouw is door de wettelijke systematiek afhankelijk van het gehanteerde opbouwstelsel en pensioenopbouwpercentage.

Vanaf 1 januari 2015 geldt voor de fiscaal gefaciliteerde pensioenopbouw het uitgangspunt dat een volledig ouderdomspensioen van 75% van het gemiddeld genoten loon in ten minste 40 jaar kan worden opgebouwd. Dit uitgangspunt geldt ongeacht het gehanteerde pensioenopbouwstelsel. Voor zowel de pensioenopbouw in een middelloonstelsel, als voor de opbouw in een eindloon- of beschikbare-premiestelsel geldt, dat bij het benutten van de fiscaal maximale jaarlijkse opbouwruimte jaarlijks 1/40-deel van de AOW-uitkering moet worden ingebouwd.

A. Pensioenopbouw volledig op basis van een lager dan fiscaal maximaal pensioenopbouwpercentage zonder toepassing van artikel 10aa UBLB

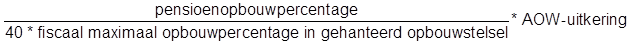

Indien voor de pensioenopbouw wordt uitgegaan van een lager opbouwpercentage dan fiscaal maximaal is toegestaan, maar niet wordt voldaan aan de voorwaarden van artikel 10aa UBLB, kan bij het hanteren van de inbouwmethode de jaarlijkse inbouw van de AOW-uitkering worden bepaald met de volgende formule:

Indien bij pensioenopbouw op basis van een beschikbare-premiestelsel niet de fiscaal maximale ruimte wordt gebruikt, kan de inbouw van AOW naar evenredigheid worden toegepast. Hierbij dient de in de beschikbare-premieregeling benutte opbouwruimte te worden afgezet tegen de fiscaal maximale opbouwruimte. Voor premiestaffels op basis van een middelloonstelsel (zoals het geval is in de premiestaffels van het Staffelbesluit pensioenen van 10 december 2018, nr. 2018-28515 moet de benutte ruimte worden afgezet tegen de fiscaal maximale opbouwruimte in een middelloonregeling. Voor premiestaffels op basis van een eindloonstelsel moet de benutte ruimte worden afgezet tegen de fiscaal maximale opbouwruimte in een eindloonregeling.

Indien de jaarlijkse inbouw van de AOW-uitkering plaatsvindt op basis van de franchisemethode wordt de AOW-franchise bij een lager opbouwpercentage niet verlaagd. In de franchisemethode is de AOW-inbouw automatisch gerelateerd aan het gehanteerde pensioenopbouwpercentage. Vraag & Antwoord 14-006 gaat nader in op de AOW-franchise vanaf 1 januari 2015.

B. Pensioenopbouw in een middelloonregeling gedeeltelijk op basis van een lager dan fiscaal maximaal pensioenopbouwpercentage

In sommige pensioenregelingen op basis van een middelloonstelsel wordt voor een deel van de pensioenopbouw een verlaagd pensioenopbouwpercentage in combinatie met een verlaagde AOW-inbouw toegepast, terwijl voor een ander deel van de pensioenopbouw een hoger pensioenopbouwpercentage geldt. Indien de pensioenopbouw geheel of gedeeltelijk plaatsvindt op basis van een pensioenopbouwpercentage dat hoger is dan genoemd in artikel 10aa UBLB, heeft dit gevolgen voor de fiscale pensioenmaxima waaraan de totale pensioenopbouw moet worden getoetst. In artikel 10aa UBLB zijn de mogelijke combinaties van extra verlaagde AOW-inbouw en verlaagde pensioenopbouwpercentages namelijk expliciet en limitatief opgesomd. Voor de toepassing van de extra verlaagde AOW-inbouw van artikel 10aa UBLB dient de gehele pensioenopbouw van de werknemer te voldoen aan één van de combinaties van dit artikel. Indien de pensioenopbouw van de werknemer niet volledig past binnen de voorwaarden van artikel 10aa UBLB, is de extra verlaagde AOW-inbouw van artikel 10aa UBLB niet van toepassing voor de pensioenopbouw van die werknemer (zie Vraag & Antwoord 05-024). De pensioenopbouw van de werknemer moet dan getoetst worden aan de reguliere grenzen van hoofdstuk IIB Wet LB.

Dit betekent echter niet dat een pensioenregeling met meerdere pensioenopbouwpercentages en een verlaagde AOW-inbouw per definitie fiscaal onzuiver is. Er zijn hierbij twee situaties te onderscheiden:

- De pensioenregeling maakt op basis van de omvang van het pensioengevend loon onderscheid tussen verschillende groepen werknemers. Werknemers van wie het pensioengevend loon onder een in de pensioenregeling bepaalde loongrens blijft, bouwen over het gehele pensioengevend loon pensioen op met toepassing van een verlaagd pensioenopbouwpercentage en een extra verlaagde AOW-inbouw in de zin van artikel 10aa UBLB. Voor werknemers met een pensioengevend loon boven de loongrens, geldt pensioenopbouw over het gehele pensioengevend loon op basis van een hoger pensioenopbouwpercentage en een hogere AOW-inbouw.

- Voor alle werknemers geldt tot de in de pensioenregeling bepaalde loongrens pensioenopbouw op basis van een verlaagd pensioenopbouwpercentage. Voor werknemers met een pensioengevend loon boven de loongrens, geldt voor het pensioengevend loon boven de loongrens pensioenopbouw op basis van een hoger pensioenopbouwpercentage. Voor alle werknemers geldt een verlaagde AOW-inbouw.

Hierna worden deze situaties nader uitgewerkt.

Ad. 1. Voor werknemers met een pensioengevend loon tot de in de pensioenregeling bepaalde loongrens geldt een lager pensioenopbouwpercentage en een extra verlaagde AOW-inbouw in de zin van artikel 10aa UBLB en voor werknemers met een pensioengevend loon boven deze loongrens een hoger pensioenopbouwpercentage met hogere AOW-inbouw

In een dergelijke pensioenregeling is er voor de individuele werknemer geen sprake van pensioenopbouw op basis van meerdere pensioenopbouwpercentages en/of in te bouwen AOW-bedragen. Een werknemer wordt - afhankelijk van de omvang van het pensioengevend loon - ingedeeld in één van de in de pensioenregeling gedefinieerde groepen. De pensioenopbouw van de groep werknemers met een pensioengevend loon dat lager is dan de in de pensioenregeling bepaalde loongrens, kan getoetst worden aan de voorwaarden van hoofdstuk IIB Wet LB en artikel 10aa UBLB. Voor de pensioenopbouw van deze werknemers geldt een verlaagd pensioenopbouwpercentage en een extra verlaagde AOW-inbouw in de zin van artikel 10aa UBLB. De pensioenopbouw van de groep werknemers met een pensioengevend loon boven de in de pensioenregeling bepaalde loongrens moet fiscaal getoetst worden aan de reguliere grenzen van hoofdstuk IIB Wet LB.

In het hierna opgenomen voorbeeld 1 blijft de pensioenopbouw in een dergelijke regeling binnen de fiscale pensioenkaders.

Voorbeeld 1

- Pensioenopbouw op basis van een middelloonstelsel

- Pensioenrichtleeftijd 68 jaar

- Maximum pensioengevend loon € 107.593

- AOW-franchise:

- Voor deelnemers met een pensioengevend loon van maximaal € 41.000: 100/75 * € 9.320 = € 12.426 (cf. artikel 10aa, eerste lid, UBLB)

- Voor deelnemers met een pensioengevend loon van meer dan € 41.000: 100/75 * € 10.339 = € 13.785 (cf. artikel 18a, zevende lid, eerste volzin, Wet LB)

- Opbouwpercentage ouderdomspensioen:

- Voor deelnemers met een pensioengevend loon van maximaal € 41.000: 1,788% van de pensioengrondslag (cf. artikel 10aa, eerste lid, UBLB)

- Voor deelnemers met een pensioengevend loon van meer dan € 41.000: 1,875% van de pensioengrondslag

Werknemer A heeft een pensioengevend loon van € 40.000. Volgens de pensioenregeling bouwt deze werknemer een aanspraak op ouderdomspensioen op van € 493,02. Dit is 1,788% van (€ 40.000 -/- € 12.426). Deze pensioenopbouw voldoet aan de voorwaarden van artikel 18a Wet LB en artikel 10aa UBLB en blijft daarmee binnen de fiscale grenzen.

Werknemer B heeft een pensioengevend loon van € 55.000. Volgens de pensioenregeling bouwt deze werknemer een aanspraak op ouderdomspensioen op van € 772,78. Dit is 1,875% van (€ 55.000 -/- € 13.785). Deze pensioenopbouw voldoet aan de voorwaarden van artikel 18a Wet LB en blijft daarmee binnen de fiscale grenzen.

Ad. 2. Voor alle werknemers geldt voor het pensioengevend loon tot een bepaalde loongrens een verlaagde AOW-inbouw en een lager pensioenopbouwpercentage, gecombineerd met een hoger pensioenopbouwpercentage voor het deel van het pensioengevend loon boven de loongrens

Voor de individuele werknemer is er sprake van één pensioenregeling die uit twee delen bestaat. Voor werknemers met een pensioengevend loon onder de in de pensioenregeling bepaalde loongrens, wordt voor de pensioenopbouw alleen uitgegaan van de extra verlaagde AOW-inbouw en het verlaagde pensioenopbouwpercentage. De pensioenopbouw van deze werknemer kan getoetst worden aan de voorwaarden van hoofdstuk IIB Wet LB en artikel 10aa UBLB. In voorbeeld 2 hieronder is sprake van een werknemer met een pensioengevend loon onder de in de pensioenregeling bepaalde loongrens. De pensioenopbouw van die werknemer blijft binnen de fiscale pensioenkaders.

Voorbeeld 2

- Pensioenopbouw op basis van een middelloonstelsel

- Pensioenrichtleeftijd 68 jaar

- Maximum pensioengevend loon € 107.593

- AOW-franchise: 100/75 * € 9.320 = € 12.426 (cf. artikel 10aa, eerste lid, UBLB)

- Opbouwpercentage ouderdomspensioen:

- Tot en met een pensioengevend loon van € 35.000: 1,788% van de pensioengrondslag (cf. artikel 10aa, eerste lid, UBLB)

- Over het pensioengevend hoger dan € 35.000: 1,875% van het pensioengevend loon

Werknemer C heeft een pensioengevend loon van € 34.000. Volgens de pensioenregeling bouwt deze werknemer een aanspraak op ouderdomspensioen op van € 385,74 Dit is 1,788% van (€ 34.000 -/- € 12.426). Deze pensioenopbouw voldoet aan de voorwaarden van artikel 18a Wet LB en artikel 10aa UBLB en blijft daarmee binnen de fiscale grenzen.

Voor werknemers met een pensioengevend loon dat hoger is dan de in de pensioenregeling bepaalde loongrens wordt voor een deel van de pensioenopbouw een pensioenopbouwpercentage gehanteerd dat hoger is dan toegestaan volgens artikel 10aa UBLB. Daardoor kunnen die werknemers geen gebruik maken van de extra verlaagde AOW-inbouw van artikel 10aa UBLB. Voor de fiscale toetsing van het totale op te bouwen pensioen moet rekening worden gehouden met de reguliere AOW-inbouw. Voor het toetsen van de fiscale pensioenmaxima moet voor elk meetellend dienstjaar een evenredig deel van de AOW-uitkering voor een gehuwde in acht worden genomen. Uiteraard zal de regeling voor het overige moeten voldoen aan de voorwaarden van hoofdstuk IIB Wet LB. In de hierna opgenomen voorbeelden 3 en 4 is sprake van een werknemer met een pensioengevend loon boven de in de pensioenregeling bepaalde loongrens. In voorbeeld 3 leidt de combinatie van verschillende pensioenopbouwpercentages en een extra verlaagde AOW-inbouw voor de werknemer tot fiscaal bovenmatige pensioenopbouw. In voorbeeld 4 hieronder blijft de pensioenopbouw van de werknemer op basis van de combinatie van verschillende pensioenopbouwpercentages en een lagere AOW-inbouw wel binnen de fiscale pensioenkaders.

Voorbeeld 3

- De uitgangspunten van de pensioenregeling zijn gelijk aan die van de pensioenregeling van voorbeeld 2.

Werknemer D heeft een pensioengevend loon van € 50.000. Volgens de pensioenregeling bouwt deze werknemer een aanspraak op ouderdomspensioen op van € 684,87. Dit is 1,788% van (€ 35.000 -/- € 12.426) + 1,875% van (€ 50.000 -/- € 35.000). Omdat voor een deel van de pensioenopbouw van deze werknemer wordt uitgegaan van een pensioenopbouwpercentage dat niet voldoet aan de voorwaarden van artikel 10aa UBLB, moet voor de fiscale toetsing van het totale op te bouwen pensioen rekening worden gehouden met de reguliere AOW-inbouw. De fiscaal maximaal op te bouwen aanspraak op ouderdomspensioen voor deze werknemer is € 679,03. Dit is 1,875% van (€ 50.000 -/- € 13.785). De pensioenopbouw van Werknemer D is hoger dan mogelijk binnen de voorwaarden van hoofdstuk IIB van de Wet LB. De pensioenopbouw leidt tot een fiscaal onzuivere pensioenregeling.

Voorbeeld 4

- Pensioenopbouw op basis van het middelloonstelsel

- Pensioenrichtleeftijd 68 jaar

- Maximum pensioengevend loon € 107.593

- AOW-franchise: 100/75 * € 9.320 = € 12.426 (cf. artikel 10aa, eerste lid, UBLB)

- Opbouwpercentage ouderdomspensioen:

- Tot en met een pensioengevend loon van € 42.000: 1,788% van de pensioengrondslag (cf. artikel 10aa, eerste lid, UBLB)

- Over het pensioengevend hoger dan € 42.000: 1,875% van het pensioengevend loon

Werknemer E heeft een pensioengevend loon van € 50.000. Volgens de pensioenregeling bouwt deze werknemer een aanspraak op ouderdomspensioen op van € 678,78. Dit is 1,788% van (€ 42.000 -/- € 12.426) + 1,875% van (€ 50.000 -/- € 42.000). Omdat voor een deel van de pensioenopbouw van deze werknemer wordt uitgegaan van een pensioenopbouwpercentage dat niet voldoet aan de voorwaarden van artikel 10aa UBLB, moet voor de fiscale toetsing van het totale op te bouwen pensioen rekening worden gehouden met de reguliere AOW-inbouw. De fiscaal maximaal op te bouwen aanspraak op ouderdomspensioen voor deze werknemer is € 679,03. Dit is 1,875% van (€ 50.000 -/- € 13.785). In de pensioenregeling wordt een aanspraak op ouderdomspensioen opgebouwd die voldoet aan de voorwaarden van artikel 18a Wet LB en daarmee binnen de fiscale grenzen blijft.

Het antwoord op de vraag of de pensioenopbouw in een pensioenregeling met meerdere pensioenopbouwpercentages en een verlaagde AOW-inbouw binnen de fiscale grenzen blijft, is afhankelijk van de in de pensioenregeling gehanteerde AOW-inbouw, pensioenopbouwpercentages en loongrens voor de toepassing van het hogere pensioenopbouwpercentage. De pensioenregelingen en werknemers van voorbeeld 3 en 4 wijken alleen van elkaar af op het punt van de in de regeling bepaalde loongrens. In voorbeeld 3 vindt de pensioenopbouw vanaf een loongrens van € 35.000 plaats op basis van het hoge pensioenopbouwpercentage. In voorbeeld 4 is die loongrens in de pensioenregeling bepaald op € 42.000. Zoals blijkt uit deze voorbeelden kan fiscale onzuiverheid van de pensioenopbouw worden voorkomen door de loongrens in de regeling ten minste vast te stellen op het loonniveau tot waar de toepassing van de extra verlaagde AOW-inbouw in combinatie met een lager pensioenopbouwpercentage van artikel 10aa UBLB extra fiscale ruimte voor pensioenopbouw oplevert. Voor een middelloonregeling met een pensioenopbouwpercentage van 1,788% en een AOW-franchise van € 12.426 ligt dit omslagpunt in 2019 bij een loonniveau van € 41.715. Voor een middelloonregeling met een pensioenopbouwpercentage van 1,701% en een AOW-franchise van € 11.008 ligt het omslagpunt in 2019 bij een loonniveau van € 40.933. Omdat de bedragen van de in te bouwen AOW-uitkering van artikel 18a, zevende lid, Wet LB en artikel 10aa UBLB jaarlijks worden aangepast, zal ook de loongrens in een regeling jaarlijks getoetst en eventueel aangepast moeten worden.

NB.

Onderdeel B gaat uit van pensioenopbouw in een middelloonregeling. De geschetste problematiek kan zich ook voordoen in een eindloonregeling. Aangezien eindloonregelingen in de praktijk nauwelijks meer worden gebruikt, is afgezien van het uitwerken van de voor eindloonregelingen te volgen werkwijze. In voorkomende gevallen kan deze problematiek worden voorgelegd aan de voor de werkgever of het pensioenfonds bevoegde inspecteur van de Belastingdienst.

Let op!

Of de totale pensioenopbouw binnen de fiscale grenzen blijft, hangt af van het loonniveau van een individuele werknemer en de minimale AOW-inbouw in het betreffende jaar. Verder vindt de fiscale toets per werknemer op individueel niveau plaats. Wordt evenwel een collectieve pensioenregeling op grond van artikel 19c Wet LB ter beoordeling voorgelegd aan de Belastingdienst, dan kan slechts een positieve beschikking worden afgegeven als de pensioenopbouw op basis van de regeling voor alle deelnemers aan die regeling blijft binnen de in of krachtens hoofdstuk IIB Wet LB opgenomen begrenzingen.